困在“开门红”考核里的银行人

来源网站:www.sohu.com

作者:澎湃新闻

主题分类:劳动者处境

内容类型:深度报道或非虚构写作

关键词:考核, 存款, 指标, 银行, 客户

涉及行业:金融, 服务业

涉及职业:白领受雇者

地点: 无

相关议题:绩效考核

- 银行人在“开门红”期间面临巨大的工作压力,需要完成高额的考核指标。

- 客户经理需要通过拜访客户、推广广告等方式拉业务,但市场不好,业务量减少。

- 银行内部会议频繁,员工需要参加各种会议,领导强调任务完成的重要性。

- 部分银行通过层层加码的方式增加员工的考核指标,导致员工压力倍增。

- 银行管理层也面临压力,需要扭亏为盈,任务完成不好会影响绩效和考评。

以上摘要由系统自动生成,仅供参考,若要使用需对照原文确认。

2024年新年到来,以“银行开门红”为关键字在社交平台搜索,能看到各式各样的吐槽:有人说,听到这几个字都哆嗦。

监管部门近日披露的两张罚单显示,两家银行业金融机构因在年度考核指标之外单设临时性考核指标,将存款考核指标分解到个人,或向非营销部门及个人下达存款考核指标等问题被罚。

银行人在“开门红”期间究竟要经历些什么?

承压

王莹的下班时间是晚上9点,她请客户吃饭、喝酒,希望能多拉一笔业务。客户说,再看看吧。这顿饭花了王莹快1000元,她结了账,离开饭店,回家,业务并没有做成。

王莹是某股份制银行支行的客户经理,2024年的开门红,她需要在去年底的基数上,多完成25%的任务,其中普惠贷款3000万元,存款1亿元,个人贷款1500万元,除此之外还有很多小指标。王莹说,这基本不可能,能完成5%,就很不错了。

为了完成任务,王莹在微信上发广告,每天大概发15份,求人帮忙。但市场不好,客户回款难,没有多余的钱。王莹理解客户的难处,但还是硬着头皮开口,“能不能帮帮忙?能不能再介绍点朋友?”客户只是说,有空再说吧。有时候,就算是拉到了业务,规模也远不如从前。

王莹每天早上6点半起床,晚上9点下班,除去开会、赶路的时间,一天最多能拜访3个客户,一周是15个,两周是30个。偶尔忙起来,午饭都顾不上吃。可即便是这样,与往年相比,靠拜访能拉到的客户还是变少了,差不多两周才能成功一个。

除了难以完成的考核,王莹还需要面对一些意料之外的突发任务。比如,领导会在早上开会时突然宣布,需要在月底前完成一定指标的信用卡任务,完成不了就扣工资。至于工资扣除的比例,“领导被扣了多少钱,我就要被扣多少钱。”

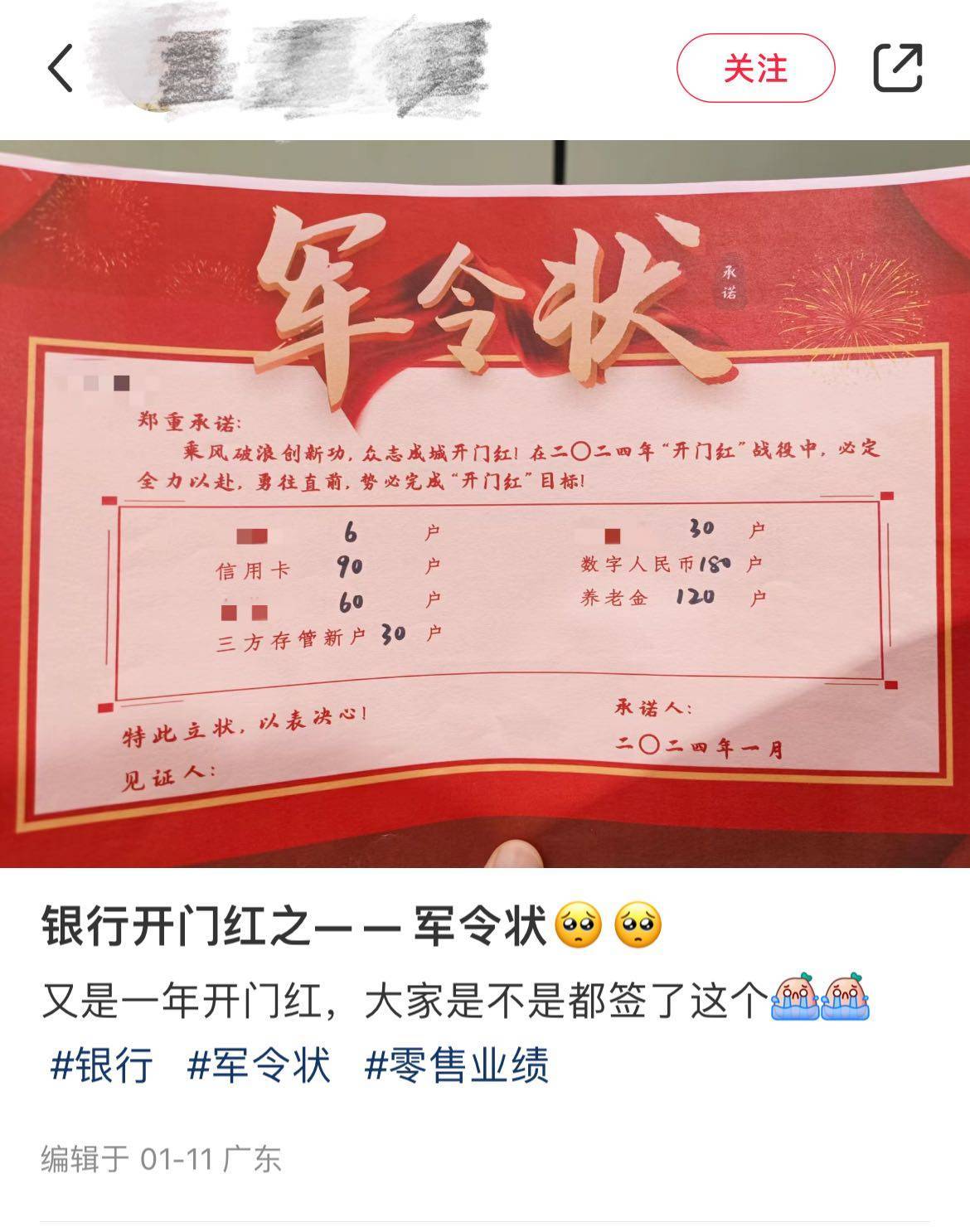

社交平台上,一位用户晒出的银行“开门红”军令状

相似的压力,发生在了国有大行客户经理杨逸身上。

杨逸几乎每天都在朋友圈更新个人名片与银行动态,2024年的“开门红”,他所在的网点需要在去年末的业绩基础上,完成七八千万的新增。市场资源有限,但考核指标只会增长,他焦虑,不知道自己能不能完成任务,但转念又想,现在没有哪个行业是轻松的。

杨逸偶尔觉得,考核像是“面子工程”,是管理者一拍脑袋想出来的。比如领导要求他们的业绩在某一时间点保持四大行第一,他搞不明白,“这样做有什么意义呢?”

不过,并非所有人的业绩考核都如此艰难。城商行支行客户经理方晴负责的是公司业务,没有具体的考核指标,依靠多年积累的客户,她已经放完4000万的贷款。尽管如此,最近她也怕产生坏账,不得不在发放贷款的时候更加谨慎。很多时候,业务快谈好了,她发现对方资质不足,只能暂停业务。

股份制银行贵宾理财经理胡芳1月中旬便完成了2000万的存款任务。胡芳说,早在去年12月,她便开始根据客户的需求推荐产品。

会议

除了考核任务,基层工作者还要面对来自银行内部的压力。多位受访者提到,他们的工作中充斥着各种会议。

杨逸的生活同样充斥着不分场合的会议,有时候,他一天要参加2-3场线上会议,周末早上也要开会。会上,领导说,再努力点,想想怎么才能完成任务。澎湃新闻第一次联系杨逸时,他因为晚上需要开会,推迟了采访。

杨逸担心,完不成任务会让领导对自己印象不好,影响职业生涯。

已经离开了业务一线的国有大行员工晓希回忆,她在业务一线工作时,网点会给客户经理排名,排名靠后的3名客户经理,开会时要坐在指定的座位上,检讨自己为什么无法完成任务。业绩不好的客户经理还需要下班后参加培训,反思工作中有哪些困难,分析业务不达标的原因,以及该如何完成这些指标。晓希说,时至今日,其所在的国有大行依然存在这种情况。

方晴没有类似的经历,但她告诉记者,她就职于另一城商行的朋友每周需要开3次会——周一早上动员会,周三反思会,周六检讨会。朋友和方晴说,周六的检讨会上,三四十个人坐在一块,挨个检讨和汇报任务的完成情况和计划。方晴从朋友的社交平台感受到,“开门红”期间,朋友开会的频率明显提高了。

方晴觉着,这种会议像是管理层向上的“表演”,他们以此向上级表明,自己有在努力工作。

杜悠和丈夫赵平双双就职于银行,杜悠是某城商行的客户经理,赵平是某县级农商行总行行长。杜悠觉得,“批斗会”是否有效,取决于“被批斗”的人手上是否有足够的业务资源。有些人完不成业绩,是因为懒,逼一逼就出业绩了,但也有人本身并没有足够的资源,怎么开会都没用。不过,她理解单位的做法,“哪个单位愿意养闲人呢?”

加码

客户经理高额的考核指标是怎么来的?

晓希说,她就职的银行喜欢将指标“层层加码”。她打了个比方,最初,省行可能只要求网点一个月拉满10万存款,但分行会把指标上调到12万,到了支行,再把标准上调到15万,而网点负责人可能会把这个数额定在20万。最终,客户经理所承担的指标,比省行原定的任务多了一倍。

方晴说,“加压”往往是经过计算的。领导会在设定任务时盘点网点拥有的客户,以设定最终的考核指标。但是,部分负责人没有考虑外部的激烈竞争。

杜悠所在的银行是这样做的:总行给分行下达既定指标,分行再根据下属支行规模分配指标。杜悠说,如果支行管理层仅按照原定指标给员工制定考核任务,员工甚至无法完成既定任务。但如果将考核任务提升至原有指标的1.5倍,业绩压力会促使员工尽可能寻找客户。也许最终无法完成1.5倍的任务量,但起码能达到总行制定的考核标准。

某城商行总行负责风险控制的管理人员张恬对此表示理解。她认为,如果仅按既定指标将任务分解给各个网点,任务完成的可能性会大大降低。任务分派者适当加码,有利于任务的完成度。

实际上,银行管理层承受的压力,并不比基层员工小。

赵平对2024年的“开门红”感到烦恼。根据上级机构的指导意见和当地经济状况,赵平所在的银行需要扭亏为盈。他打了个比方,如果往年基层员工大概能完成80%的考核指标,那他将今年的考核指标较实际任务提升20%,也许有利于任务的完成。可他又有些担心,员工要是因此有了情绪,会不会影响机构的稳定运行?

赵平同样背负着考核指标。任务完成的不好,他的年度考评会受影响,绩效也会打折扣。赵平说,农商行的压力可能小一些,在股份制银行,任务完成的不好,负责人是需要“走人”的。

杜悠所在的银行实施选择淘汰制,没有完成任务的基层行长可能将无法继续任职。此外,银行高管也有既定的业绩考核,考核分数与其绩效挂钩。考核成绩不好,还会影响到领导的个人声誉和形象。

张恬说,银行的任务是由上至下的,管理层也承担了来自上层的压力。上层对管理人员加压,管理人员只能对基层加压,不然,没人能在管理层待下去。

“领导是要向上走的。”方晴这样解释层层加压的考核指标。

乱象

由上至下的高额指标,催生了一些乱象。

杨逸每天都在为“开门红”焦头烂额,“实在不行,去买点业绩吧”,他想。

杨逸说,“买业绩”在银行业内确实存在,在一些关键的考核时点,一些客户经理或网点负责人会在网络上购买存款,以冲击时点数,完成考核任务。此外,给客户送点礼,请他们在业绩考核的最后一天来存款,待考核结束再将存款取出,也是一种冲业绩手段。

一般而言,时点数指某一时间点的存款金额,与时间段内存款进出额无关,是银行的考核指标之一。

一位在某电商平台上从事存款买卖的卖家表示,购买存款的现象年年都有,很多银行都会操作。他估计,目前单日购买1000元存款的价格约为2元-2.8元,购买数额越大,单价越低。

某平台上的存款卖家

另一位买卖存款的网店客服告诉澎湃新闻,开年的前几个月是店铺业务高峰之一。

并非所有人都会“买存款”。某国有大行网点负责人对澎湃新闻表示,目前银行已经将考核指标由时点数更改为日均数,没办法再依靠冲击时点数完成考核任务,在一定程度上遏制了乱象的发生。

有人拒绝购买存款的理由则更为简单,“没钱”,王莹直接了当地说,她的工资因为绩效不达标直线下降,如今生活都有些困难。

系统

如此来看,银行像是一个考核系统:压力自上而下,不同层级的人背负着不同的考核指标,并通过层层加压的方式,逐级分解给下级员工。最终,网点与基层工作人员承担了最大的压力,甚至催生出了买卖存款的乱象。

事实上,高压的业绩考核在银行业存在已久。2009年,审计署重庆特派办万宗霖发文指出,我国大部分商业银行采取总、分、支行自上而下逐级进行目标考核的办法,下级机构只能被动地接受上级机构考核。绩效考核指标主要采用指令性指标的方式。各行为完成考核指标,充分体现业绩,往往分解指标层层加码,致使基层经营单位“唯指标为上”,无暇顾及管理质量和效率。

李永炎曾就职于中国人民银行营业管理部,其在2014年出版的《我国国有商业银行激励与约束机制研究》一书中指出,国有商业银行经营者选拔机制的行政化,从根本上决定了行政职位的升迁,对国有商业银行各级经营者发挥着重要的激励作用。对他们而言,业绩考核遵循的不是“利润最大化”的市场准则,而是对上级指令的服从和执行情况,即所谓的“业绩指标考核制”。在“官本位”的激励机制下,整个银行系统从上至下都在为完成上级下达的“指标”和“计划”而努力工作,结果必然导致决策失误和金融资源配置的低效率。

赵平认为,上述情况多发于国有大行及股份制银行,在地级市或县域法人机构不常发生。

中国邮政储蓄银行研究员娄飞鹏对澎湃新闻表示,目前有效需求不足,社会预期偏弱。同时,银行业净息差处于低位,存款利率下调,导致今年“开门红”格外困难。

娄飞鹏认为,银行采用总分支的组织架构体系决定了,总行服务支撑分支机构、统筹分配经营指标,分支机构面向市场一线和客户。这种体制有助于更好统筹分配资源,但可能导致银行对市场一线的需求和应对需要传导,对效率有一定影响。

娄飞鹏指出,想要解决一线员工业绩压力大的问题,一方面需要做好内部管理,科学规划指标,防止层层加码;另一方面,总行下达指标,也需要赋能分支机构,提高其市场开拓技能;再者是分支机构人员也要做好自身管理,做好压力疏导。

(王莹、杨逸、胡芳、方晴、晓希、杜悠、赵平、张恬为化名)返回搜狐,查看更多

责任编辑: